Scheinselbstständigkeit vermeiden, aber wie?

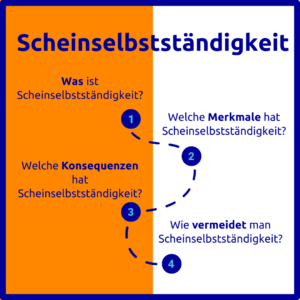

Scheinselbstständigkeit ist nach wie vor ein kritisches Thema – sowohl für Selbstständige, Freelancer als auch deren Auftraggeber. Was versteht man unter dem Begriff Scheinselbstständigkeit, welche Merkmale machen sie aus und welche Konsequenzen bringt sie mit sich? Wir haben die Antworten auf die wichtigsten Fragen:

Was ist Scheinselbstständigkeit?

Es gibt keine gesetzliche Definition von Scheinselbstständigkeit. Es bezeichnet aber ein Arbeitsverhältnis, das nach außen wie die Beauftragung eines Selbstständigen wirkt, aber tatsächlich einem festen Arbeitsverhältnis als Arbeitnehmer entspricht. Spätestens im Rahmen einer Sozialversicherungsprüfung wird festgestellt, ob eine Scheinselbstständigkeit vorliegt und die Tätigkeit sozialversicherungspflichtig zu behandeln ist.

Welche Merkmale sind typisch für Scheinselbstständigkeit?

Folgende Merkmale können Indizien für eine Scheinselbstständigkeit sein:

- Weisungsgebundene Arbeitsleistungen

- Erbringen regelmäßiger Leistungsberichte

- Überwiegend feste Arbeitszeiten und fixierter Arbeitsplatz

- Wegfall des selbstständigen Auftretens nach Außen

- Verpflichtung zur Auftragsannehme gegenüber dem Auftraggeber

- Fixierter Kundenstamm des Auftragnehmers durch Auftraggeber

Es kommt bei der Beurteilung immer auf den Einzelfall an.

Welche Konsequenzen hat eine Scheinselbstständigkeit?

Scheinselbstständigkeit ist eine besondere Erscheinungsform der Schwarzarbeit im Sinne des Gesetzes und damit zusammenhängender Steuerhinterziehung. Daher hat sie auch strafrechtliche Auswirkungen. Eine Prüfung der Scheinselbstständigkeit kann vom Deutschen Rentenversicherung Bund, einem Arbeitsgericht, dem Finanzamt oder Sozialversicherungen durchgeführt werden.

Eine aufgedeckte Scheinselbstständigkeit, kann zu schwerwiegenden arbeits- und sozialrechtliche Folgen führen. Statt einer Selbstständigkeit liegt dann eine Arbeitnehmereigenschaft mit all den damit verbundenen Konsequenzen vor: Kündigungsschutz, Urlaub, Lohn, Sozialversicherungspflicht etc.

Die Sozialversicherungsbeiträge sind vom Arbeitgeber für die Zeit des Bestehens des Arbeitsverhältnisses nachträglich zu entrichten. Er ist verpflichtet, sowohl den Arbeitgeber- als auch den Arbeitnehmeranteil zu begleichen, da keine rückwirkende Forderung an den Mitarbeiter möglich ist.

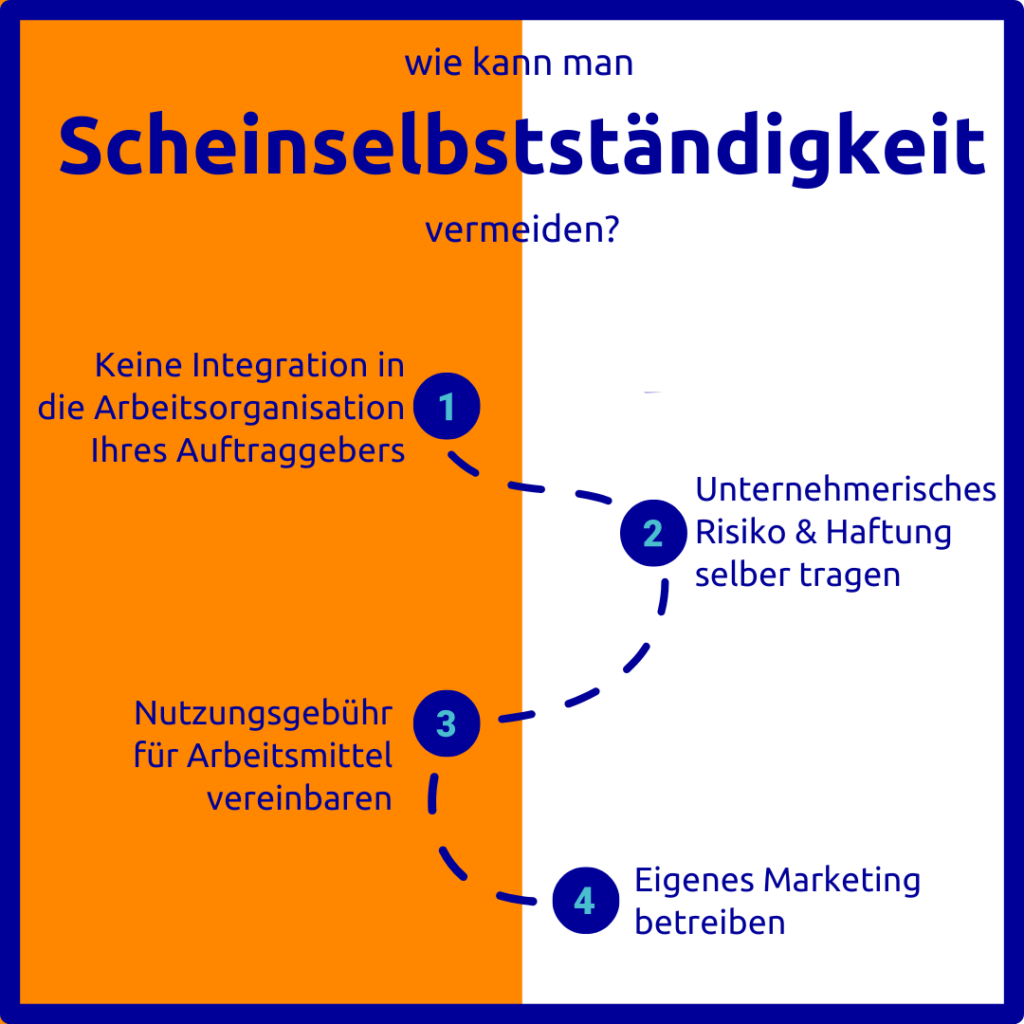

Wie kann Scheinselbständigkeit vermieden werden?

Unsere vier Beispiele zur Vermeidung der Scheinselbständigkeit müssen auf den Einzelfall bezogen betrachtet werden. Pauschale Aussagen sind dazu leider nicht möglich.

Selbst die gängige Alternative, an Stelle der Beauftragung von Einzelpersonen Ein-Personen-Kapitalgesellschaften zu beauftragen, bietet keine Rechtssicherheit. Im Terminbericht des Bundessozialgerichts (BSG) ⬈(PDF) wird ein Urteil vom 20.07.2023 (Az. B 12 BA 1/23 R) aufgeführt, in dem diese Gestaltung nicht anerkannt wurde. Das Gericht schreibt dazu:

Verpflichtet sich eine [Kapitalgesellschaft] gegenüber einem anderen Unternehmen vertraglich zur Erbringung von Tätigkeiten, die ihrer Art nach eine Eingliederung in die Arbeitsorganisation des anderen

BSG Az. B 12 BA 1/23 R

Unternehmens und eine Weisungsgebundenheit an dortige Weisungsgeber bedingen, sind ausdrückliche vertragliche Vereinbarungen zwischen dem die Tätigkeit selbst ausführenden Gesellschafter-Geschäftsführer der [Gesellschaft] und dem anderen Unternehmen zur Begründung eines abhängigen Beschäftigungsverhältnisses nicht erforderlich.

Statusfeststellungsverfahren nutzen

Ein Statusfeststellungsverfahren ist von Vorteil für den Auftragnehmer besonders jedoch für den Auftraggeber. Durch einen Bescheid, der am möglichst zu Beginn der Tätigkeit erteilt wird, können Beitragsnachforderungen der Sozialversicherungsträger ausgeschlossen werden. Dafür ist es natürlich wesentlich, den Sachverhalt korrekt zu schildern.

Vorteiles des Statusfeststellungsverfahrens bei drohender Scheinselbständigkeit:

- Rechtssicherheit, also Vertrauensschutz für spätere Prüfungen

- ermöglich die Rückforderung von Beiträgen, die gezahlt wurden, obwohl keine Sozialversicherungspflicht bestanden hat

Tipp zum Antrag:

Wird der Antrag frühzeitig, d.h. innerhalb eines Monats nach Tätigkeitsaufnahme gestellt, entsteht eine Versicherungspflicht in der gesetzlichen Sozialversicherung erst, wenn die Deutsche Rentenversicherung Ihnen das positive Prüfungsergebnis mitgeteilt hat. In der Zeit zwischen Aufnahme der Beschäftigung und der Prüfungsentscheidung muss dann eine private Kranken- und Rentenversicherung vorgewiesen werden.

Mehr zu dem Thema im Blog-Beitrag: Änderungen zum Statusfeststellungsverfahren

Update vom 27.07.2023: Ergänzung des PFB-Artikels zu Ein-Personen-Kapitalgesellschaften, kleinere Anpassungen

Update vom 28.07.2023: Entfernen des o.g. Links; direkter Verweis auf BSG-Terminbericht

Update vom 08.12.2023: Fehlerkorrektur