Oft werden wir gefragt welche Vor- und Nachteile bestimmte Konstellationen von Steuerklassen haben. Wir erläutern daher einmal die verschiedenen Steuerklassen uns stellen Ihnen dann die Vor- und Nachteile der Steuerklassenwahl vor.

Eines schon einmal vorab: Die Steuerklassen dienen nur zur Bestimmung der Höhe Ihrer Vorauszahlungen im Rahmen der Lohnsteuer. Auf die gesamte Steuerbelastung (nach Abgabe der Steuererklärung) hat dies keine Auswirkung.

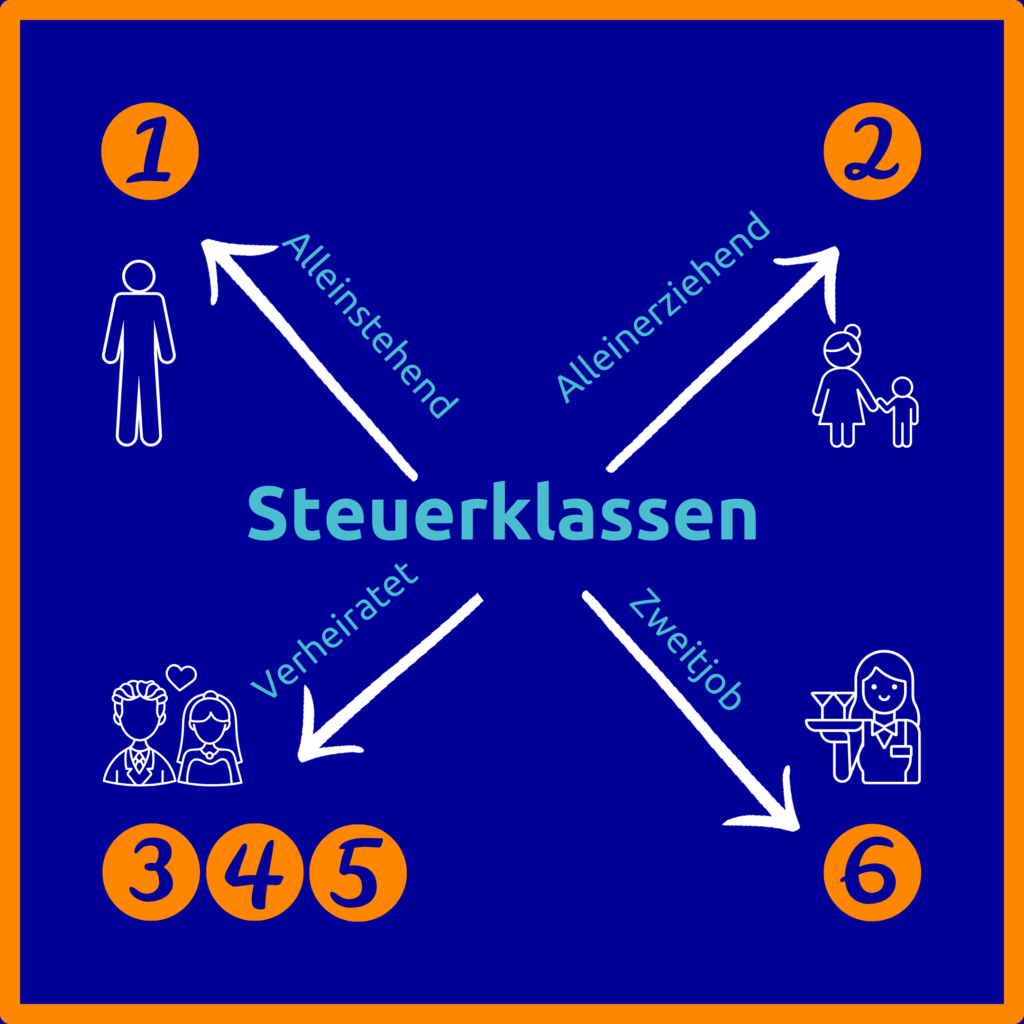

Steuerklasse I:

Diese Steuerklasse ist für Alleinstehende ohne Kinder oder Verheiratete, die von ihrem Partner dauernd getrennt leben.

Steuerklasse II:

Hier werden Alleinerziehende eingeordnet.

Steuerklasse III:

Verheiratete zählen hierzu, wenn der Ehegatte die Steuerklasse V gewählt hat. Der Ehepartner in Steuerklasse III erhält einen höheren Freibetrag und leistet dadurch geringere Vorauszahlungen. Auch Verwitwete werden (im Jahr des Ablebens sowie im Folgejahr) in die Steuerklasse III eingeordnet.

Steuerklasse IV:

Zu dieser Steuerklasse zählen Verheiratete, wenn der Ehegatte auch die Steuerklasse IV wählt. Diese Steuerklassenkombination bietet sich an, wenn beide Ehegatten ungefähr gleich viel verdienen. Betragsmäßig ist die Steuerklasse identisch mit der Steuerklasse I. So ist der Lohnsteuerabzug bei beiden Ehegatten ausgeglichen.

Wenn die Steuerklasse IV gewählt wird, besteht keine Pflicht zur Abgabe einer Steuererklärung.

Steuerklasse IV mit Faktorverfahren:

Beim Faktorverfahren werden der Finanzverwaltung die voraussichtlichen Einkünfte beider Partner mitgeteilt. In der Folge wird der Lohnsteuerabzug so bemessen, dass die Vorauszahlungen der voraussichtlichen Steuerschuld entsprechen.

Steuerklasse V:

Hierzu zählen Verheiratete, wenn der Ehegatte die Steuerklasse III gewählt hat. In der Steuerklasse V entfallen die Freibeträge, lediglich der Arbeitnehmerpauschbetrag und Sonderausgabenpauschbetrag werden gewährt. Die Steuerlast auf den Arbeitslohn ist daher höher als in Steuerklasse IV oder gar III.

Steuerklasse VI:

Diese Steuerklasse gilt für Arbeitnehmer, die neben ihrem Hauptjob noch weitere Beschäftigungen (ohne geringfügige Beschäftigung bzw. Mini-Job) nachgehen. Hier entsteht die höchste Steuerbelastung, weil keine Freibeträge geltend gemacht werden können.

Fazit für Ehegatten

Egal welche Steuerklassenkombination Sie mit Ihrem*r Partner*in wählen (III/V, IV/IV oder IV mit Faktorverfahren), in der Einkommensteuererklärung wird es am Ende des Jahres immer ausgeglichen.

Möchte Sie also lieber ein höheres Nettoeinkommen monatlich zu Verfügung haben, dafür jedoch am Jahresende eine Nachzahlung an das Finanzamt in Kauf nehmen, oder soll das monatliche Nettoeinkommen etwas geringer ausfallen und am Jahresende gibt es dafür eine Erstattung vom Finanzamt? Dies sind Ihre Möglichkeiten zur Steuerklassenwahl:

Kombination IV/ IV

Wenn Sie nahezu gleichviel verdienen oder bei der Einkommensteuererklärung lieber Erstattungen als Nachzahlungen haben möchten, ist diese Kombination für Sie richtig.

Wenn Sie auf die Abgabe einer Steuererklärung verzichten möchten, ist nur diese Kombination möglich.

Steuerklasse IV mit Faktorverfahren

Hier werden die Vorauszahlungen in Höhe der Voraussichtlichen Steuer erhoben. Es gibt also weder große Erstattungen noch Nachzahlungen.

Kombination III/ V

Diese Kombination wird oft gewählt, wenn ein Ehepartner deutlich mehr verdient, als der andere. Unterjährig steht in Ihrem Haushalt so ein höherer Nettolohn zur Verfügung. Gleichzeitig erhöht dies auch das Risiko von Steuernachzahlungen nach der Einkommensteuererklärung.

Mit diesem Trick das Elterngeld erhöhen

Sie planen Nachwuchs? Das Elterngeld kann, mit der Wahl der richtigen Steuerklasse, erhöht werden. Derjenige Elternteil, der länger Elterngeld beziehen wird, sollte in die Steuerklasse III wechseln. Hier wird monatlich ein höheres Nettoeinkommen ausgezahlt. Dieses Nettoeinkommen ist später relevant für die Berechnung des Elterngeldes.

Haben Sie weitere Fragen zu dem Thema? Kontaktieren Sie uns für ein Erstgespräch in unseren Büros im Landkreis Lüneburg und Heidekreis oder bundesweit via Zoom.